Cette calculatrice financière vous permettra de calculer la Prime Unique ou la Prime Mensuelle (ou bien les deux cumulées) pour un capital donné à terme.

Comment utiliser ce simulateur ?

Simulez votre crédit in fine grâce à ce calculateur/simulateur

Les crédits in fine sont des prêts très particuliers utilisés par les investisseurs, la particularité de ces prêts est que le capital n'est jamais amorti. Pour solder le prêt à terme, il faut disposer d'un capital égal au montant emprunté initialement. C'est pourquoi ces prêts sont accompagnés d'un produit de capitalisation qui garantira le capital à terme.

Ce calculateur permet de calculer la Prime Unique ou la Prime Mensuelle (ou bien les deux cumulées) pour un capital donné à terme.

En ne saisissant aucune donnée dans le cadre Nantissement, calculez la prime unique d’entrée à investir au départ ou la prime mensuelle à épargner pour atteindre le capital à rembourser à la fin du prêt. En saisissant une prime sur les deux, obtenez l'autre.

Suivez les indications mentionnées dans notre mode d’emploi détaillé pour utiliser optimalement ce simulateur.

Ce calculateur est accompagné de son tableau d'amortissement.

Comment utiliser ce simulateur ? Accéder directement au simulateur

Nos autres calculatrices financières

Nos simulateurs de crédit sont très complets et vous seront d'une aide précieuse pour piloter votre projet d'emprunt immobilier.

Le Crédit In Fine, qu'est ce que c'est ?

Le crédit in fine est une forme d’emprunt immobilier à taux fixe et non amortissable qui consiste à ne rembourser que les intérêts et l’assurance décès-ptia pendant toute la durée du prêt.

Le capital emprunté reste intact jusqu'à la fin du prêt et, à l'échéance, vous le remboursez d'un seul coup.

Afin de permettre un remboursement du capital emprunté à la fin de la durée du prêt in fine, ce dernier est associé à une épargne de capitalisation (police d'assurance vie), de sorte que l'épargne réalisée permette le remboursement des 100 % du capital à la fin du prêt. La banque dispose ainsi d’une double garantie : l'hypothèque ou autre caution qu'elle prendra dans un 1er temps et la certitude que votre épargne (entièrement dédiée à ce prêt) permettra bien le remboursement final du capital emprunté.

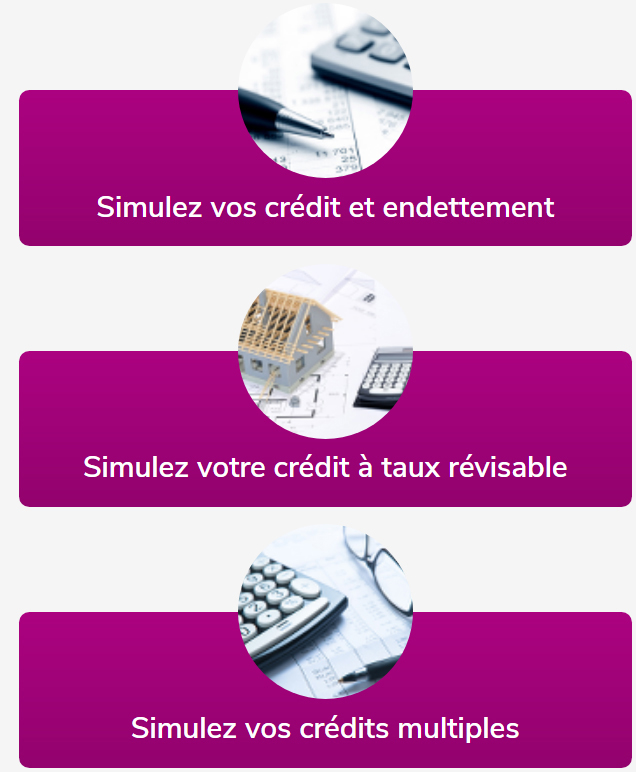

Réalisez également de très grosses économies (jusqu’à 50%) sur votre assurance de prêt grâce à la délégation d’assurance

Plus de 50 contrats comparés en 2 minutes

Résultats immédiats, devis gratuit et sans engagement

- Conseil impartial (nous ne sommes attachés à aucune compagnie en particulier) via un interlocuteur unique qui suit votre dossier de A jusqu’à Z et vous guide sur LE contrat adapté à votre besoin, 100 % compatible avec les exigences de la banque et comprenant les meilleures garanties au meilleur prix

- Tous profils (jeune emprunteur, senior, risque aggravé de santé, gros capitaux…)

Complétez le formulaire et obtenez en 2 minutes les meilleurs tarifs du marché

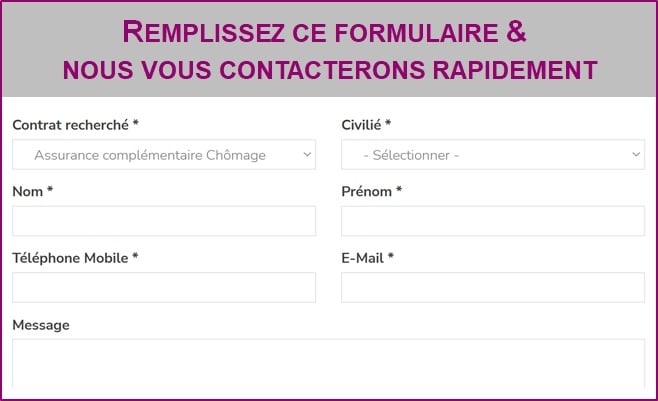

Complétez vos garanties incapacité et invalidité en cas de chômage, maintenez votre niveau de vie en compensant votre perte de revenu grâce à une assurance complémentaire chômage

Je désire une offre sans engagement pour une assurance chômage complémentaire, sans questionnaire de santé !

Prêt In Fine, qui peut en bénéficier ?

Le crédit in fine peut être souscrit par un emprunteur particulier ou par une entreprise.

Cependant, il est nécessaire que la personne qui réalise l’emprunt dispose de suffisamment d'argent à la fin de la période du crédit pour rembourser le prêt en une fois. Il est donc indispensable de pouvoir prouver la solidité de sa situation financière dans les années à venir et surtout, comme expliqué précédemment, de souscrire à une épargne qui assurera le remboursement final du capital.

Le crédit in fine est essentiellement utilisé pour faciliter l'investissement locatif. En effet, les intérêts payés sur ce type d'emprunt sont déductibles des revenus locatifs. Ainsi le crédit in fine est particulièrement intéressant pour les particuliers ou les SCI qui perçoivent des revenus fonciers lourdement imposés et constitue donc un bon moyen de réaliser des économies fiscales.

Le principe de l'emprunt immobilier in fine

Le principe est simple : on place une somme de départ (nantissement) sur un contrat d'assurance vie et on l'alimente tout au long de la durée du prêt pour rembourser intégralement le capital en une seule fois lors de la dernière échéance.

Encore une fois ce type de prêt est particulièrement adapté pour un investissement locatif car c'est le loyer perçu chaque mois qui permet de rembourser les intérêts et l'assurance du prêt et également de constituer l'épargne à verser chaque mois sur le contrat d'assurance vie (nantissement). Tout est une question de calcul et notre simulateur vous permet de planifier ce montage. Ainsi il faudra apporter une certaine somme de départ en fonction du montant à emprunter, de la durée de cet emprunt, de l'épargne que l'on peut verser chaque mois et de la rémunération générée par cette dernière. Plus le prêt sera court, plus la mise de départ devra être importante et vice versa.

Crédit In Fine, avantages et inconvénients

Les avantages :

- Echéances mensuelles moins élevés car vous ne payez que les intérêts (et l'assurance décès-ptia)

- Fructification de l'épargne associée à l’emprunt

- Si l’emprunteur venait à décéder en cours de prêt, l’assurance décès-ptia remboursera le capital restant dû et les ayants-droits hériteront ainsi d’un bien immobilier entièrement payé. Ces derniers bénéficieront également du capital du contrat d’assurance-vie (hors droits de succession)

- Cela peut permettre de générer des revenus additionnels car si le montage financier de départ est bien réalisé, le loyer payé par l'occupant du bien couvre largement le remboursement mensuel des intérêts du prêt, de l'assurance de prêt et la somme que vous devez verser chaque mois pour constituer l'épargne finale qui remboursera le crédit in fine. Cela est d'autant plus vrai si vous avez une somme d'argent assez importante à placer au départ sur le contrat d'assurance vie, ce qui réduira fortement la somme à épargner chaque mois, générant ainsi un différentiel loyer perçu / frais mensuels positif

- Les intérêts sont déductibles des revenus locatifs perçus dans le cadre d’un investissement locatif

Les inconvénients :

- Il faut disposer d'une épargne de départ relativement importante car la durée maximale d'un prêt in fine étant de 15 ans, un apport de 10% est généralement insuffisant (même si cela dépend bien sur du montant que vous allez emprunter en fonction du prix du bien acheté)

- Votre épargne est nantie (bloquée) pendant toute la durée du prêt, vous ne pouvez donc pas en disposer en cas de coup dur ou autre accident de la vie

- Le montage et les calculs au départ doivent être bien affinés car il n'est pas question que vous soyez dans le rouge chaque mois

- Le coût de l'emprunt in fine, plus onéreux qu’un emprunt amortissable classique en raison d’intérêts plus élevés

Les autres types de crédits immobiliers

Outre le prêt in fine, il existe de nombreux autres crédits immobiliers possibles comme le prêt amortissable à taux fixe (à échéance fixe ou modulable), le crédit à taux variable, le prêt relais etc...Consulter notre rubrique sur les différents prêts immobiliers "classiques"

Il existe également de nombreux autres prêts aidés par l'Etat qui peuvent venir appuyer votre projet et alléger fortement le prêt immobilier que vous aurez à souscrire pour acquérir votre bien. Consultez également notre rubrique sur les prêts immobiliers aidés.