Cette calculatrice financière vous permettra de calculer comment le coût de votre crédit va évoluer au fil des années (montant des intérêts) si vous souscrivez un prêt immobilier avec un taux variable ou révisable.

Comment utiliser ce simulateur ?

Calculez comment le coût de votre crédit va évoluer au fil des années avec un crédit immobilier taux révisable

Cette calculatrice vous aidera à calculer les variations de coût de votre crédit (montant des intérêts) induites par un prêt à taux variable.

Après avoir renseigné les données du prêt de départ dans le cadre Données du prêt puis en cliquant sur Scénario, vous pourrez calculer la variation de coût de votre crédit en mettant à jour le taux du crédit sur les années concernées.

Ce calculateur est accompagné de son tableau d'amortissement.

Comment utiliser ce simulateur ? Accéder directement au simulateur

Nos autres calculatrices financières

Nos simulateurs de crédit sont très complets et vous seront d'une aide précieuse pour piloter votre projet d'emprunt immobilier.

Une vidéo qui date un peu (2014) mais qui est d'autant plus d'actualité aujourd'hui que les taux fixes sont encore plus bas !

Le fonctionnement et les caractéristiques du taux révisable

Un prêt immobilier à taux variable, révisable, ou modulable comporte un taux d’intérêt qui évolue dans le temps, à la hausse ou à la baisse, tout au long de la durée du crédit. La variation de ce taux est indexée sur le taux de prêt EURIBOR qui fait l’objet d’une réévaluation trimestrielle ou annuelle.

Historique du taux variable

Créé à la fin des années 80, alors que les taux d’intérêt bancaires fixes étaient au plus haut, la création du taux révisable était censée permettre aux banques d’anticiper une future baisse des taux d’intérêt et d’en faire profiter leurs emprunteurs. Dans les années 90, la souscription de prêts immobiliers à taux variables a représenté jusqu’à 30 % des crédits.

Avec des taux fixes actuels historiquement bas, le prêt à taux variable ne représente plus que 2,5 % du marché.

Comment est fixé le taux révisable d’un crédit ?

Le taux révisable appliqué par l’organisme bancaire à un crédit immobilier est déterminé en fonction de l’indice de référence «Euribor».

Généralement, les banques observent l’évolution de l’«Euribor 3 mois» (indice réévalué tous les 3 mois) ou de l’«Euribor 1 an» (indice réévalué tous les ans) afin de fixer leur taux variable. Lorsque cet indice de référence baisse, les banques répercutent cette baisse sur leurs crédits immobiliers (et inversement lorsqu’il s’agit d’une hausse).

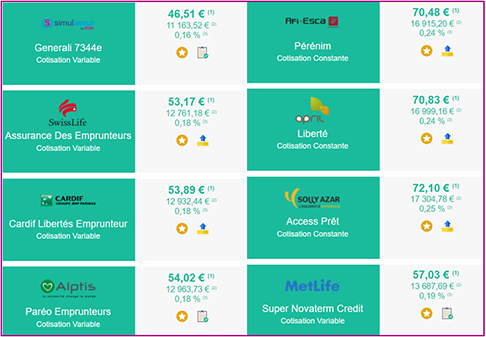

Réalisez également de très grosses économies (jusqu’à 50%) sur votre assurance de prêt grâce à la délégation d’assurance

Plus de 50 contrats comparés en 2 minutes

Résultats immédiats, devis gratuit et sans engagement

- Conseil impartial (nous ne sommes attachés à aucune compagnie en particulier) via un interlocuteur unique qui suit votre dossier de A jusqu’à Z et vous guide sur LE contrat adapté à votre besoin, 100 % compatible avec les exigences de la banque et comprenant les meilleures garanties au meilleur prix

- Tous profils (jeune emprunteur, senior, risque aggravé de santé, gros capitaux…)

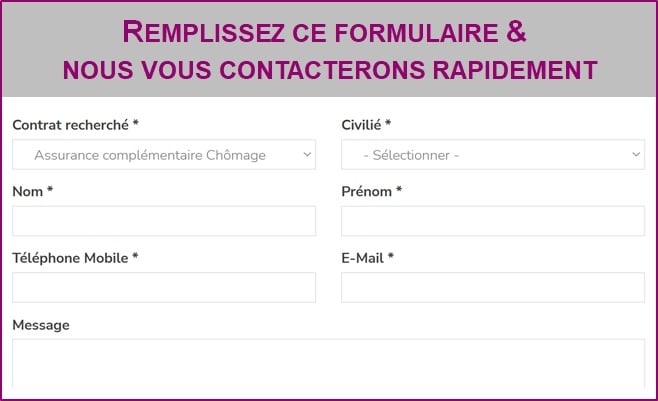

Complétez le formulaire et obtenez en 2 minutes les meilleurs tarifs du marché

Complétez vos garanties incapacité et invalidité en cas de chômage, maintenez votre niveau de vie en compensant votre perte de revenu grâce à une assurance complémentaire chômage

Je désire une offre sans engagement pour une assurance chômage complémentaire, sans questionnaire de santé !

Les différentes options du crédit immobilier à taux variable

Le crédit à taux variable capé

Pour profiter d’une certaine sécurité, l’emprunteur peut choisir de faire un crédit immobilier à taux variable capé. Ainsi, même si le taux continuera d’évoluer à la hausse ou à la baisse, ce dernier sera cependant soumis à un encadrement maximal fixé à l’avance sur le contrat à 1 %, 2 % ou 3 %. Le plafond (ou cap) représente la variation maximale du taux en cours de crédit, à la hausse ou à la baisse.

L’emprunt à taux révisable capé avec échéances plafonnées

En cas de forte croissance de l’Euribor, et même si le crédit est réalisé avec un taux capé, l’emprunteur peut voir ses échéances mensuelles augmenter très fortement, augmentant ainsi son taux d’endettement et réduisant dramatiquement son reste à vivre. Le prêt à taux variable à mensualités plafonnées (ou échéances plafonnées) permet de limiter les échéances mensuelles du prêt, pour ne pas que l’emprunteur se retrouve en situation de surendettement en cas de remontée des taux.

La hausse maximale est en général limitée par l’indice des prix établi par l’Insee. Si la variation de l’indice Euribor est plus importante que celui de l’Insee, le taux du prêt ne bougera pas. Mais dans ce cas, la durée de l’emprunt sera en conséquence augmentée. Cette augmentation de durée d’emprunt est généralement plafonnée à 5 ans.

Le crédit à taux révisable non capé et avec des échéances non plafonnées

Attention à ce type de crédit immobilier. En effet, les variations de l’indice de référence ne sont ici pas répercutées sur le niveau du taux mais directement sur le nombre d’échéances mensuelles. La durée du prêt sera donc diminuée ou augmentée et cela, sans aucune limitation.

Le prêt à taux variable avec double indexation

Le prêt immobilier est dans ce cas soumis aux évolutions de deux indices : l’Euribor (influant sur les taux d’intérêts) et l’indice des prix de l’Insee (influant sur les échéances mensuelles). Le taux d’un crédit révisable à double indexation répond aux mêmes règles qu’un taux variable « classique ». Mais la variation de son échéance mensuelle sera soumise à une hausse progressive (définie contractuellement).

Crédit immobilier à taux variable, avantages et inconvénients

Il permet à la personne qui contracte l’emprunt de bénéficier au départ, d’un taux plus avantageux que s’il avait choisi un taux fixe. Dans les années 90, la différence entre ces deux types de taux a parfois atteint 2 %. Il permet aussi d’obtenir une diminution automatique de son taux d’intérêt en cas de baisse de l’indice Euribor. La souscription à un prêt à taux révisable est donc à privilégier lorsque les taux fixes sont au plus haut, ce qui n’est pas le cas aujourd’hui.

L’inconvénient de ce type de prêt est qu’il est destiné à évoluer en cours de prêt et qu’il fait donc évidemment peser un risque certain sur l’emprunteur en cas de hausse de l’indice de l’Euribor. Dans la majorité des cas, l’emprunteur s’endettant sur une longue durée (15, 20 voir même 30 ans), il est donc impossible d’anticiper l’évolution des taux sur une aussi longue durée.

Le taux de l’Euribor a très fortement baissé au cours des dernières années passant de 4,665 % en 2008 à –des valeurs négatives actuellement. Il convient donc d’être très prudent lors de la signature d’un crédit à taux révisable en ce moment car il est peu probable que l’Euribor reste à 0 % dans les années à venir. Vous l’aurez donc compris : le crédit immobilier à taux variable est à proscrire actuellement.

Les autres types de crédits immobiliers

Outre le prêt à taux variable, il existe de nombreux autres crédits immobiliers possibles comme le prêt amortissable à taux fixe (à échéance fixe ou modulable), le crédit in fine, le prêt relais etc...Consulter notre rubrique sur les différents prêts immobiliers "classiques"

Il existe également de nombreux autres prêts aidés par l'Etat qui peuvent venir appuyer votre projet et alléger fortement le prêt immobilier que vous aurez à souscrire pour acquérir votre bien. Consultez également notre rubrique sur les prêts immobiliers aidés.